当车企“只要销量不要利润”,福尔达如何应对汽车行业“价格战”? | IPO观察

汽车行业“价格战”愈演愈烈,要销量不要利润成为很多车企心照不宣的选择。对于汽车零部件企业而言,也早已经硝烟弥漫。

市场集中度不高,缺乏下游溢价能力,是很大一部分部分汽车零部件企业目前的生存现状。而这些企业,也跟中下游整车客户普遍存在“年度降价”条款。这一次,他们能熬过下游整车“价格战”的寒冬么?

宁波福尔达智能科技股份有限公司(下称“福尔达”)主要产品为汽车智能光电系统产品和座舱功能件,更新财务资料后继续冲刺创业板上市,保荐人为海通证券(600837.SH)。汽车行业“价格战”进一步传导到中上游,将会如何影响福尔达的产品价格?

另一方面,福尔达的主要终端客户主要来自燃油车品牌,本来份额就被新能源汽车“蚕食”,福尔达所在行业集中度低,自身主要产品市场占有率都在个位数。主要竞争对手而且是车灯行业龙头的星宇股份(601799.SH)则经历了一季度业绩大幅下滑。

主要依赖燃油车客户

福尔达主要产品分为智能光电系统和座舱功能件两大系列,其中智能光电系统包括智能照明系统和智能电子模块;座舱功能件包括出风口总成和其他座舱功能件。

福尔达全部业务集中在汽车零部件前装市场,采用直销的方式直接将产品销售给整车制造企业或根据整车制造企业要求通过其他一级供应商间接供货,主要客户包括一汽丰田、广汽丰田、一汽-大众、上汽大众、一汽集团、上汽集团、广汽乘用车等。

2020年到2022年,发行人各期营业收入分别为22.4亿元、24.36亿元和30.48亿元,年均复合增长率为16.63%;扣除非经常性损益后归属于母公司所有者的净利润分别为1.42亿元、1.78亿元和1.96亿元,年均复合增长率为17.60%。

报告期内,公司向前五大客户(受同一控制人控制的客户合并计算)的销售金额分别为14.56亿元、15.42亿元和17.94亿元,占当期销售收入65.00%、63.28%和58.85%,集中度较高。而且这些客户主要都是燃油车客户。

然而在国内存量市场的竞争当中,电动车的渗透率已经逼近30%,继续“蚕食”福尔达上述多数终端客户的份额。

根据中汽协数据,2023年4月中国新能源汽车销量63.6万辆,同比增长113%,环比减少2.6%,单月销量对应新能源汽车渗透率29.5%,较上月提高2.8个百分点;2023年1月到4月累计销量222.2万辆,同比增长42.8%,累计销量对应新能源汽车渗透率27.0%。

整车“价格战”如何影响“年度降价”协议?

“结合与主要客户签订的合同条款或实际执行过程中遵照的行业惯例,说明发行人与下游客户的年降安排,包括但不限于涉及的产品、涉及产品占营业收入的比例、年降幅度以及对发行人经营业绩的影响”——这是监管部门在问询函中向福尔达提出的问题。

对此,福尔达表示,主要产品为智能光电系统产品和座舱功能件产品,均为非标准定制件,公司根据产品成本及销量等因素与客户协商确定产品价格。汽车整车制造企业在其产品生命周期中一般采取前高后低的定价策略,因此部分整车制造企业在进行零部件采购时,会根据其整车定价情况要求其供应商逐年适当下调供货价格(即“年降”)。

在对监管部门的回复当中,福尔达表示:报告期内,福尔达涉及年降的客户主要包括一汽丰田、一汽-大众、广汽丰田、上汽大众、广汽乘用车等,涉及年降的主要产品为出风口总成、顶灯、空调控制面板、氛围灯等。福尔达配套的零部件产品量产后通常会存在一定年限的价格年降。

“具体年降政策以及是否执行年降、年降的产品和幅度等具体执行情况由公司与客户协商确定,通常在3-5年左右的降价期限后具体产品的年降政策不再执行。公司综合考虑后续订单情况、原材料价格变动等因素后,与客户协商确定实际执行的年降比例,整体年降幅度通常在 3%-5%左右。”福尔达强调。

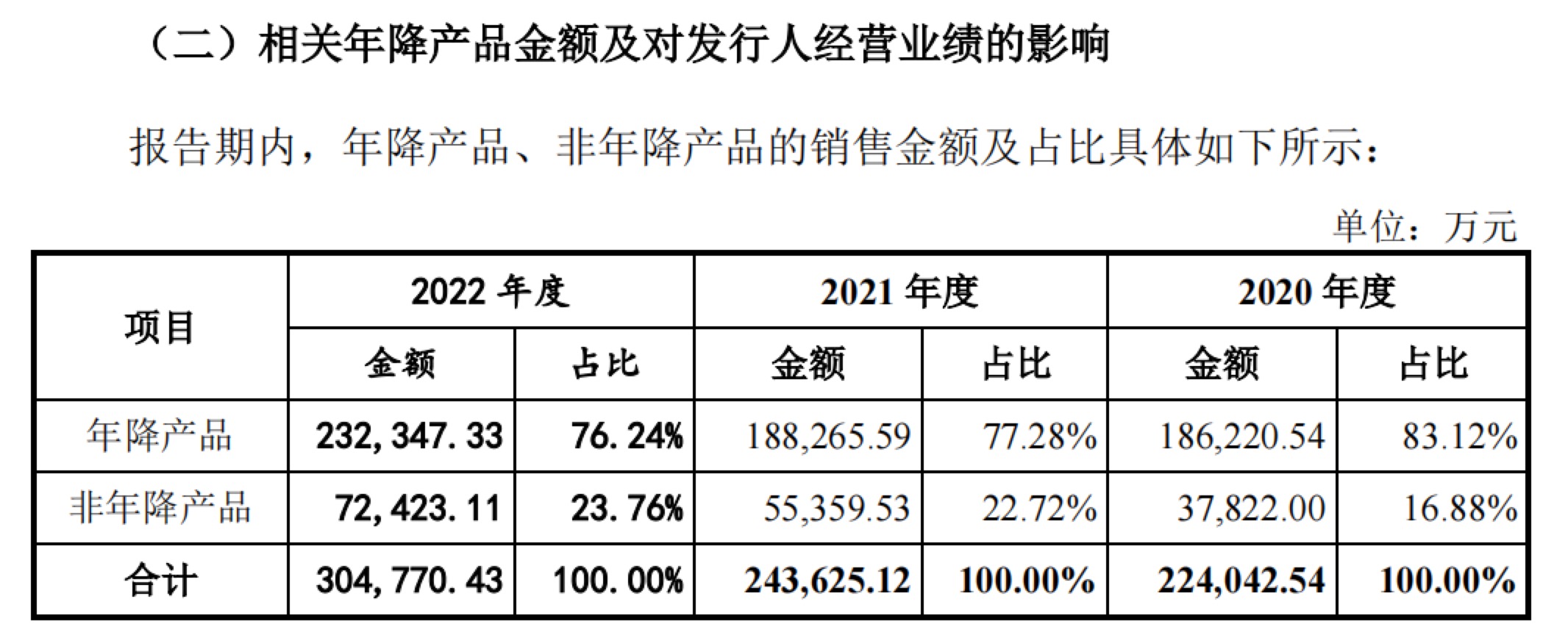

数据显示,福尔达年降产品占营业收入依然超过75%。

2023年1月,特斯拉的部分车型降价3万元/辆以上,全面挑起了汽车行业的价格战,比亚迪等全面跟进。3月,东风集团等主要燃油车企则全面跟进降价,力求维持一定的市场份额,此后“价格战”全面扩散,各大车企为保证一季度销量使出浑身解数,这些将会对福尔达这种零部件企业产生怎样的影响?

“每年降价其实属于汽车零部件行业惯例,”有汽车零部件企业高管向第一财经记者表示,近日为抢占市场份额,部分车企通过降价促销刺激消费,导致汽车整车厂商的利润进一步下滑,也将促使汽车整车厂商将成本控制的压力传导给汽车零部件供应商。

竞争对手一季度业绩下滑

福尔达尚未更新第一季度财务资料,不过招股书披露,星宇股份是主要竞争对手,并且列示在竞争对手的第一位。然而星宇股份在第一季度遭遇到了业绩大幅下滑。此外,福尔达在自身主要产品领域市占率也仅有个位数,也缺乏足够竞争力。

星宇股份一季报显示,2023年一季度实现营业收入19.23 亿元,同比下降9.84%,环比下降15.81%;实现归母净利润2.04亿元,同比下降24.46%,环比增长8.62%;实现扣非后归母净利润1.72亿元,同比下降29.85%,环比增长26.25%。“经营活动产生的现金流量净额”大跌96.55%到2958万元,对此星宇股份解释:“主要系本期收到的销售商品及其他与经营活动相关的现金减少综合所致”。

东吴证券研究报告称,受主要客户销量的下滑拖累,星宇股份2023年第一季度营业收入出现下滑。

关于市场份额,福尔达表示:主要产品中,出风口、空调控制面板、顶灯等产品已经积累了相当的市场规模,成为公司的优势产品。按每辆车配套4个出风口、1个空调控制面板、2个顶灯来测算,报告期内公司的出风口总成、空调控制面板、顶灯在全球汽车市场中的平均占有率分别约为 4.5%、 3.6%、2.5%,而在国内的市场占有率分别约为14.4%、11.5%、7.9%。

汽车零部件企业的议价能力也跟市场份额有关,福尔达主要产品市场份额只有个位数,可替代效应较强,对中下游大企业的议价能力并不高。

有汽车行业分析师向第一财经记者表示,国内汽车零部件市场制造企业的集中度相对较低,随着市场竞争加剧,利润空间将被逐步压缩,众多汽车零部件供应商第一季度都可能面临着一定的业绩压力,星宇股份已经是车灯行业的龙头尚且如此,其他零部件供应商也很难应对这种困局。

北京仲裁委员会主任郭卫:积极探索第三方资助的可持续发展

目前还处在初级阶段仲裁中的第三方资助,一般指“当事人从与仲裁案件无利害关系的第三人处获得对于仲裁费用的资助以参与仲裁,该第三方主体可由此获得与仲裁裁决有关的利益”。0000疫情后重症医学发展走向何方?顶尖重症专家这样说

重症医疗资源作为重要的医疗储备,是面对公共卫生事件和重大灾害的最有力的手段,不能单纯以经济账来衡量。近日,由复旦大学附属中山医院重症科发起的首届中山重症周(枫林国际论坛)在上海举行。这是新冠疫情以来上海首次举办针对重症医学的专业学术会议,聚集了包括北京协和医院杜斌教授、北京安贞医院侯晓彤教授、华西天府医院康焰教授等一批国内顶尖的重症医学领域专家。锤子财富2023-04-19 21:08:370000