胡伟俊:不是“资产负债表衰退”,而是“损益表承压”

近来,资产负债表衰退的话题引起了广泛关注。然而,中国经济当前面临的主要问题,并非资产价值大幅缩水,而是企业和家庭的收入受到很大压力。换言之,关键不在资产负债表(Balance Sheet),而在损益表(Income Statement)。为了缓解企业和家庭的收入压力,当前宏观政策的首要目标,应当是通过财政发力和地产松绑,让核心通胀率尽快回到2%。

资产负债表衰退不能准确描述当前经济

我们来理解一下“资产负债表衰退”的概念。根据该理论的提出者,日本野村综合研究所辜朝明先生的定义,资产负债表衰退通常在资产价格急剧下跌后出现。例如,当日本的商业地产价格在上世纪90年代初急剧下跌时,日本企业的资产价值迅速缩水。根据资产负债表的构成,资产=负债 所有者权益,资产价值的下降一旦超过所有者权益,就会出现资不抵债,甚至破产的情况。

在这种情况下,管理层就会选择减缓甚至停止扩张,并将现金流用于偿还债务。随着时间的推移,债务和资产会达到新的平衡点,所有者权益会重新变得正常,企业就能够避免破产。但在此期间,由于企业停止扩张,就会出现总需求严重不足,出现经济衰退。

然而,资产负债表衰退并不能准确描述当前中国经济的状况。

首先,日本的股票市场和东京等大都市的土地价格,都曾从最高点下跌70%以上。这种幅度的资产价值缩水,是中国所没有的。

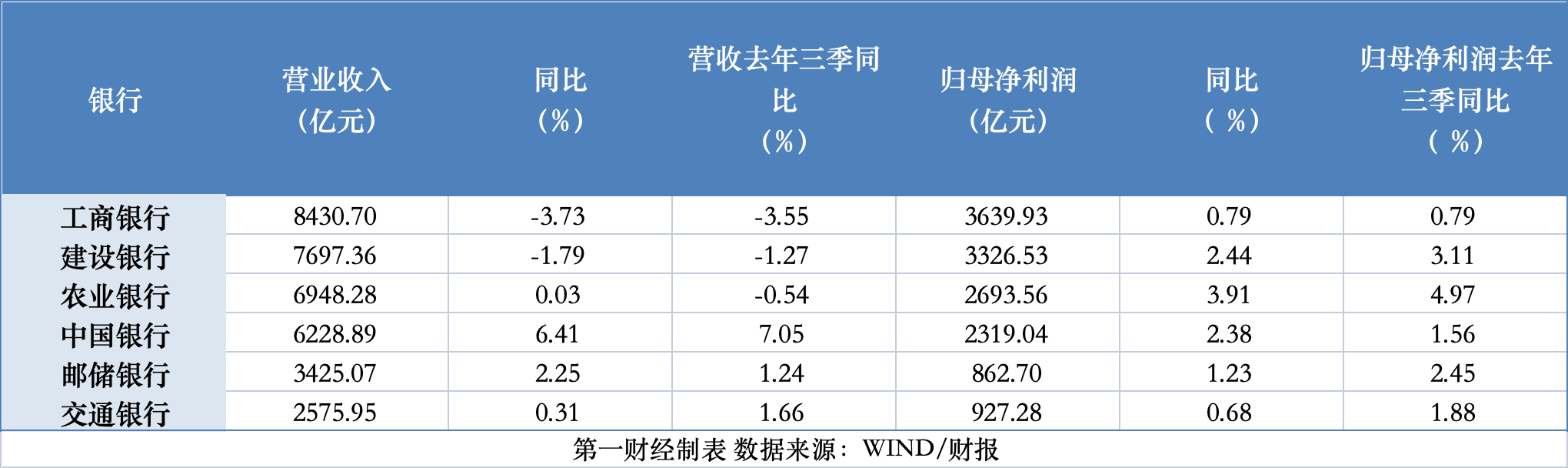

其次,日本企业在上世纪90年代经历过一波轰轰烈烈的去杠杆。企业杠杆率(债务占GDP的比例),从1994年的145%跌到了2004年的99%。反观中国,近年来并没有大规模去杠杆的迹象。今年二季度,无论是家庭、企业还是政府的杠杆率,都刚刚达到历史新高。

从微观视角来看,中国目前的问题,也和“资产负债表衰退”描述的不一样。对于大多数企业而言,最大的问题不是资产大幅缩水,而是销售不佳,利润承压。因此需要采取一系列措施,包括裁员,以降低成本。大多数家庭担心收入下降,担心降薪或失业风险,因此需要削减消费支出。换言之,不论是企业还是家庭,最关心的不是资产负债表,而是损益表。

企业和家庭的思维模式是相互加强,自我实现的。根据损益表的定义,利润=收入-支出。当收入下降时,企业和家庭都会倾向于削减支出。由于求职难度上升,人们会更加谨慎地花钱。这种情况下,企业就会因销售疲弱而更倾向于降低成本,令求职难度进一步上升。因此,问题的关键不在于资产负债表衰退,而在于企业和家庭的损益表承受了巨大压力,以及信心和需求在这种压力下所产生的“向下螺旋”。

为什么经济中需求不足

微观主体的收入停滞甚至下降,反映的是宏观层面总需求不足的问题。总需求来自三方面:消费、投资和出口。所以总需求不足,本质上就是消费需求、投资需求以及出口需求中至少一项不足。

消费需求不足,很大程度上缘于三年疫情的疤痕效应,导致家庭减少了消费,增加了储蓄。而投资需求不足,则很大程度上来自于房地产市场的低迷。今年以来,外需也在放缓。三者叠加导致总需求疲弱,企业和家庭收入承压。在收入压力下,微观主体的信心转弱,减少自身支出,导致总需求进一步收缩。

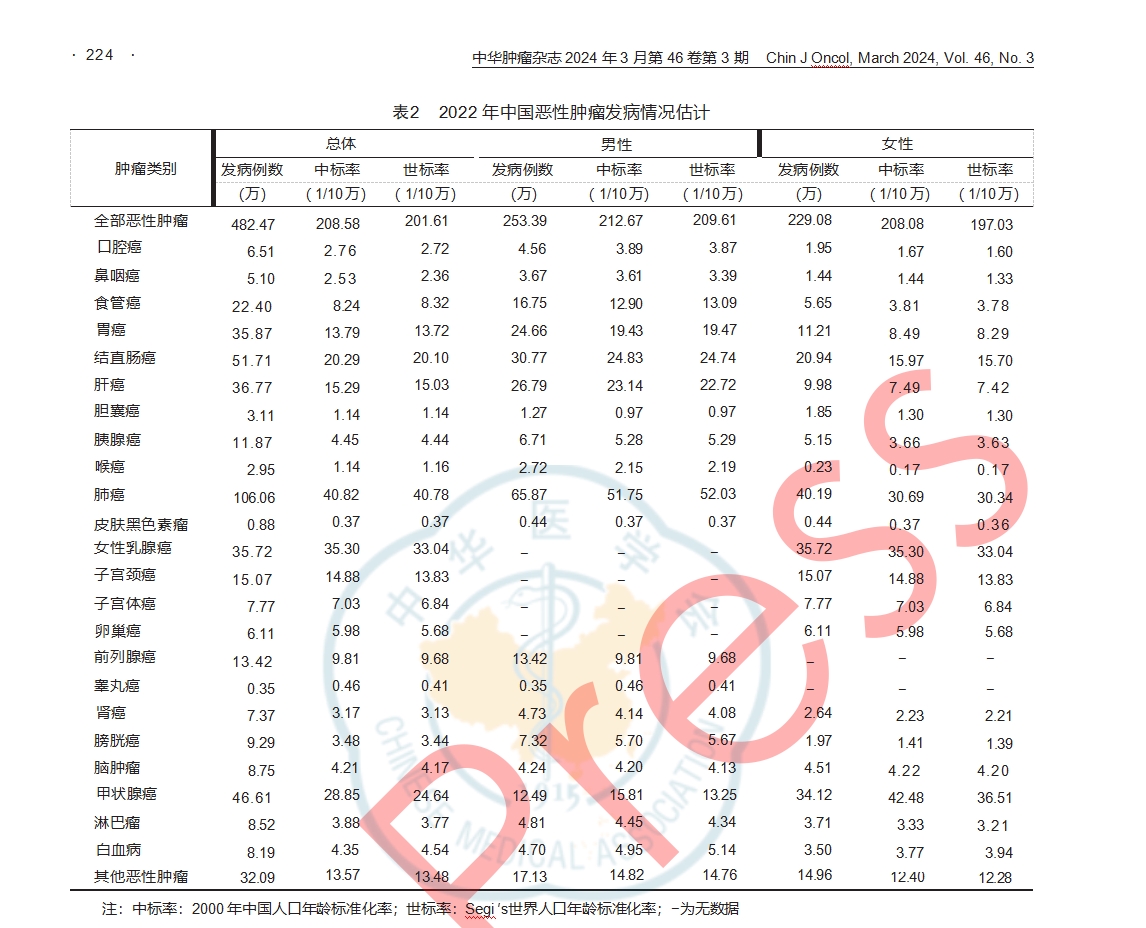

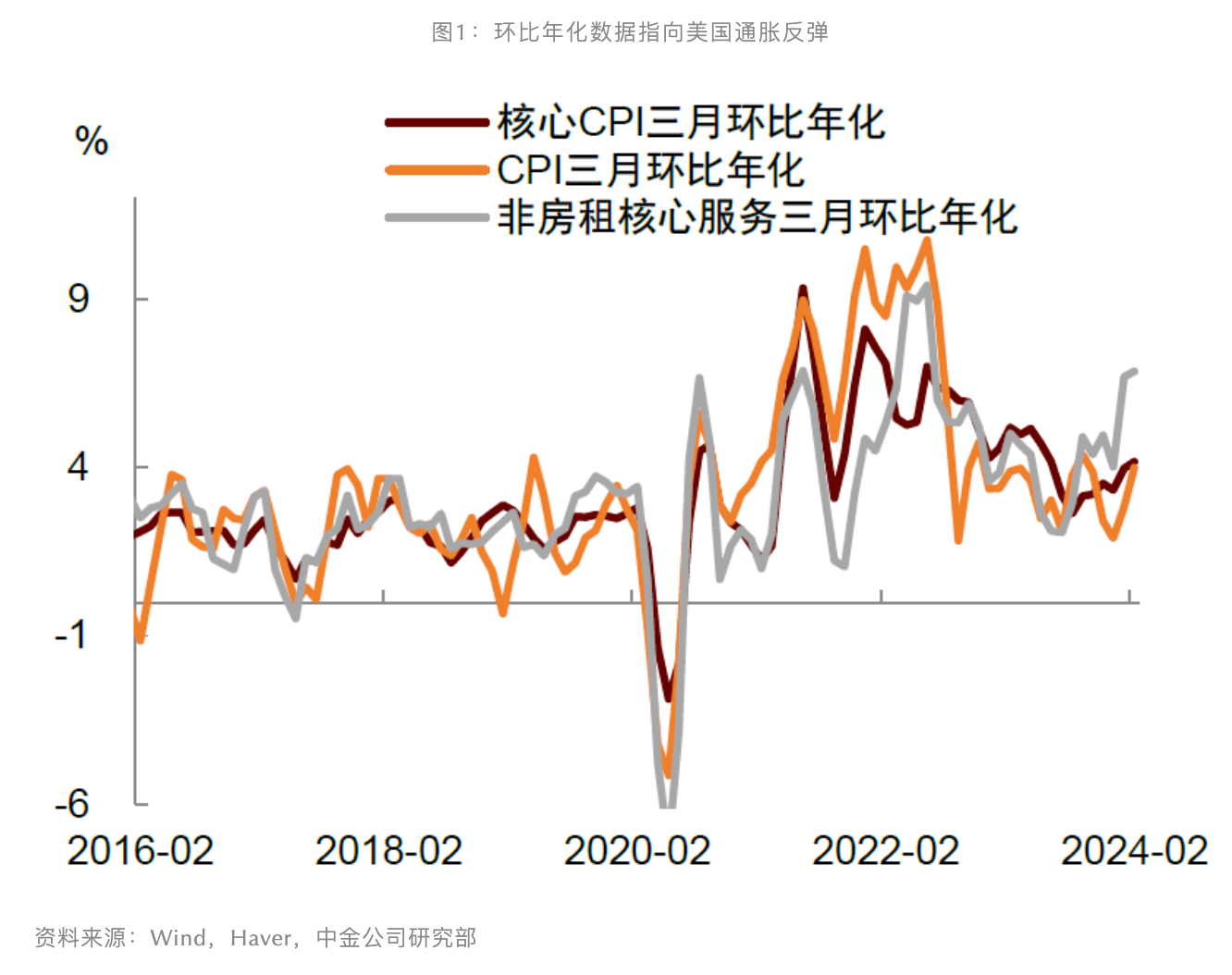

需要指出的是,疫情和房地产问题只是加剧总需求不足的因素,而中国经济在过去五年中一直面临总需求不足的问题。核心通胀率在2017年7月的同比增速还为2.2%,而今年8月已降至0.8%。

要突破对债务和房地产的错误认识

要摆脱损益表困境,关键在于改善总需求。总需求不足的根本原因,在于经济中的储蓄率过高。通俗来说,就是太多的人愿意存钱,不愿意花钱。如果过剩储蓄不能有效转化为投资,就会导致总需求不足。这里有三个解决办法:首先,通过消费券等手段鼓励消费;其次,外需突然大幅上升;如果这两者都不可行,那就只有通过财政发力和地产松绑,将过剩储蓄转化为投资。

谈到财政和地产,就要谈到债务杠杆。笔者2016年就曾在《中国债务虚与实》一文中讨论过,“高债务是问题的表现,却不是问题本身”。中国债务问题的根本原因在于其特有的土地和金融体系,导致收入分配偏向国有部门,从而抑制了家庭消费并提高了宏观储蓄率。如果试图遏制债务增长,剩余储蓄无法转化为投资,经济就会面临总需求不足的问题。这也是过去二十年,中国经济在大多数时间里,都需要政策刺激的原因。只有2003~2008年是例外,因为那段时间外需增长异常强劲。

很多人担心财政发力会加剧债务负担,并导致未来偿付的问题。但他们没有意识到,一个能够发行货币的政府,并不存在像私人部门那样的预算硬约束问题。事实上,政府债务主要不是金融风险的问题,而是政府与市场分工的问题。如果政府债务导致市场利率上升,导致挤出非国有部门的投资,那么需要控制政府债务的增长。但如果非国有部门的投资需求不足,市场利率下降,财政就需要扩张来填补需求缺口。换言之,现代财政的目标不是狭隘地追求自身的收支平衡,而是协助整个经济达到储蓄和投资的平衡。

中国的高债务,背后是高储蓄率,而且大部分债务是广义的政府内部(政府,国企,银行)产生的,不必过度担心债务违约的风险。更需要关注的是,当大量投资集中在房地产和基础设施领域时,投资回报将逐年下降,从而降低经济的潜在增长速度。但这并不意味着,因为担心未来投资回报的问题,要在总需求不足的时候仍然进行财政紧缩。这就好像一个人担心吃太多美食会产生厌食感,所以宁可忍饥挨饿也不愿意进食一样。

除了对债务的过度担忧之外,当前总需求不足的另一个重要原因在于房地产市场的低迷。一系列房地产紧缩政策的实施,使房地产行业经历了有史以来最严重的下行周期。作为中国经济中最关键的部门,房地产对于总需求至关重要。在过去两年的房地产下行周期中,减少购房使得居民储蓄大幅上升、地产投资大幅下降,加剧了经济中的储蓄和投资的不平衡,导致总需求进一步恶化。

此外,中国房地产市场不仅仅是总量问题,还有结构问题。在当前土地制度下,大城市土地供应不足,而小城市土地供应过剩,导致房地产供需失衡。今年房地产新开工已降至2007年水平,虽然总量问题得到了一定程度的控制,但几年后大城市供应不足的问题将更加突出。

笔者在2019年的一篇文章《货币、债务和汇率的三大误解》中提到:“要解决高房价的问题,首先要解决房屋供需不平衡的问题;其次是找到替代房地产来撬动信用的办法,这样才能保持房地产政策的长期稳定。”如果只是打压而不解决根本问题,经济的下行压力将令地产紧缩政策很难持续太久,而且房地产新开工总量的急剧收缩,也无助于供需错配的解决。

如何应对损益表困境

如何解决中国面临的经济困境?首先要看到,目前的困境主要是由周期性而非结构性原因引起的。这些周期性因素包括:疫情导致的疤痕效应、严厉的房地产调控,以及相对偏紧的宏观经济政策等。因此,复苏的速度主要取决于政策调整的力度。其次也要认识到,这些周期性因素背后,潜藏着深刻的结构性问题。因此,要使中国经济稳步发展,还需要抓住未来几年的窗口,进行一系列结构性改革。

短期来说,最重要的是将再通胀设为政策的首要目标。通过财政发力和地产松绑,让核心通胀率尽快回到2%。通过企业和家庭的名义收入的加速增长,打破信心和需求的“向下螺旋”。

在处理债务问题时,应该认识到高债务是高储蓄率的必然结果。如果不解决高储蓄的问题,只是通过抑制需求来稳定杠杆水平,只能治标不治本。同时,解决现存债务问题的更佳途径是实现相对较高的经济增长,并保持相对较低的利率水平。

至于房地产市场,政策需要进一步松绑,以释放新的购房需求。另外,保交楼的进程相对较慢,一大原因是银行对于开发商信用风险存在很大的担忧。在这个领域,政府也可以提供更多支持,降低开发商的信用风险。为了解决供需错配的问题,需要将新增房屋供应更多地集中在大城市及其周边地区,以满足人口流入的需求。

长期来看,高债务是高储蓄率的产物,而高储蓄率反映了家庭在国民收入分配中所占比例相对较低。要降低对债务的依赖,就需要采取一系列措施来改变这种情况。首先,增加大城市的土地供应,以降低住房成本。其次,改革社保和户籍制度,让人们更容易在高收入地区找到工作并长期定居。再次,完善资本市场规则,将保护投资者作为优先,为居民提供更多财富增值机会。

(作者系中国首席经济学家论坛理事,麦格理集团中国首席经济学家)

第一财经获授权转载自微信公众号“首席经济学家论坛”。

商务部:一季度,自贸试验区外贸外资实现较快增长

自贸试验区进出口总额和实际利用外资额占21个省区市的比重分别为19.4%和18.1%。5月中旬,中国将迎来两场重要盛会。5月18日至19日,中国—中亚峰会将在陕西省西安市举行。中亚五国元首将来华参会,这是今年中国首场重大主场外交活动。锤子财富2023-05-11 17:38:040000机构论后市丨积极因素正不断积累,预期扭转驱动的行情蓄势待发

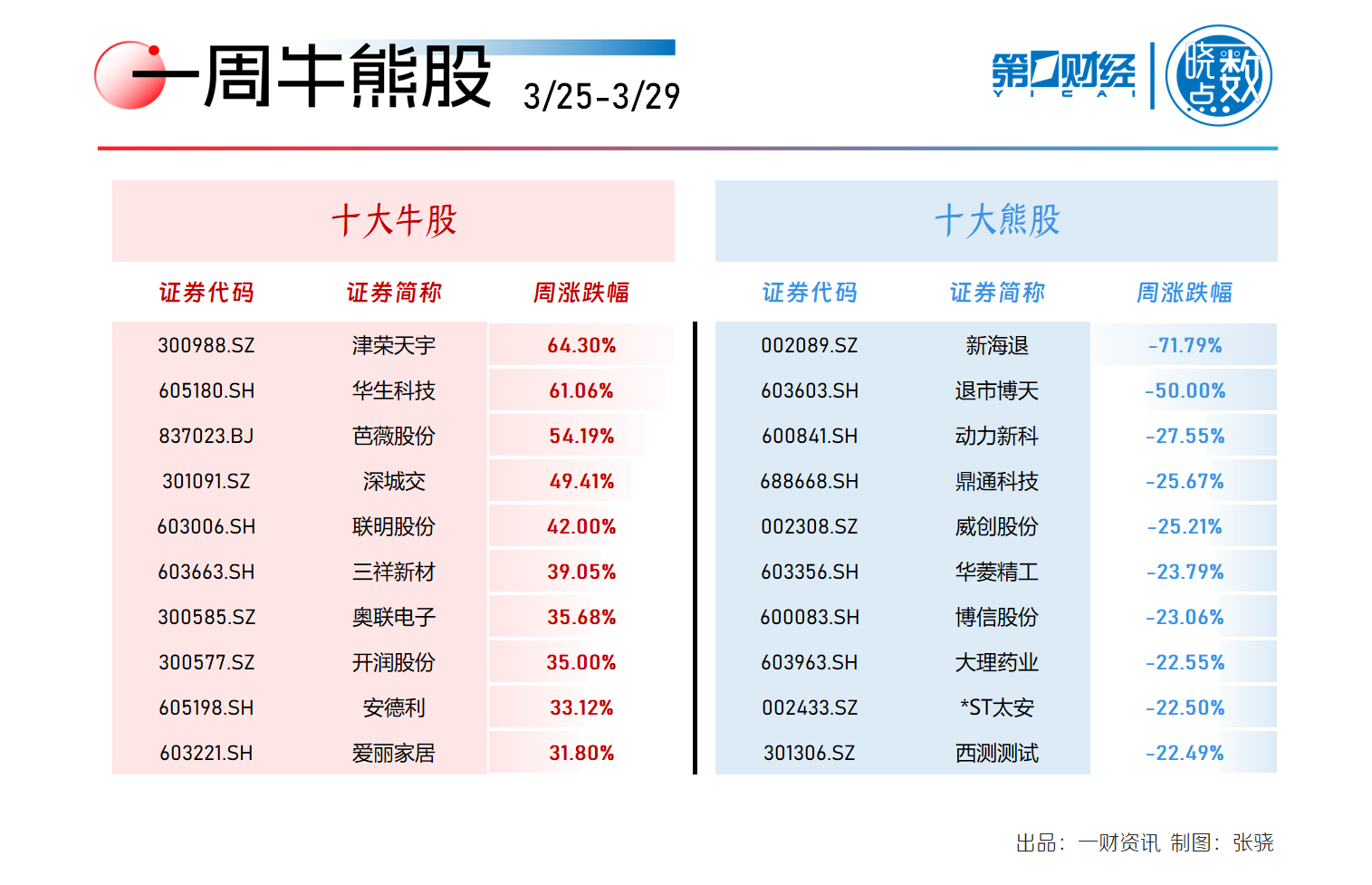

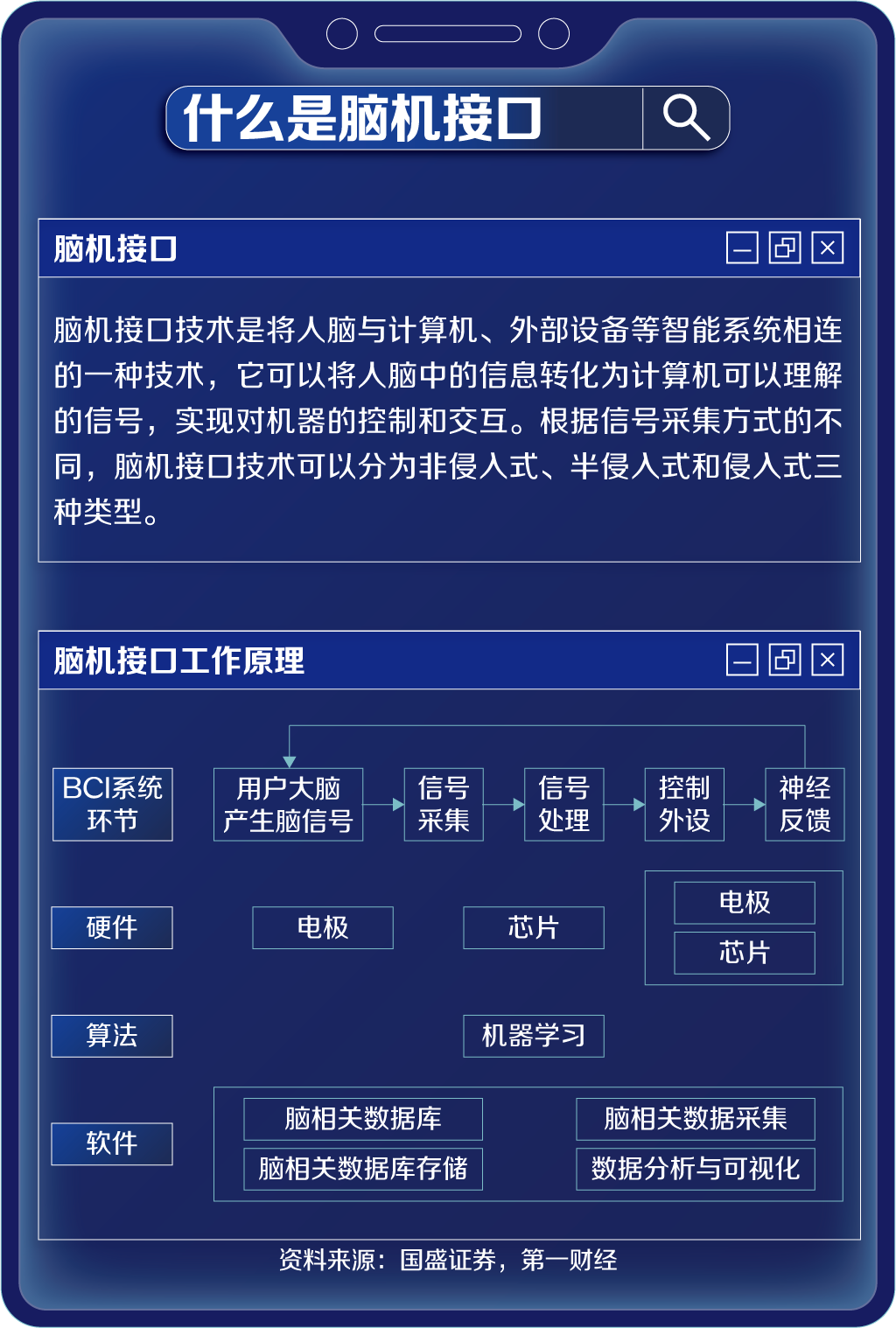

机构认为,基于基本面和市场微观资金面的改善,当前市场底线思维或进一步增强,但考虑到巴以冲突等地缘风险扰动,短期市场或仍偏震荡运行。本周A股主要股指延续震荡走势,沪指微跌0.72%,深证成指跌0.41%,创业板指跌0.36%。A股后市怎么走?看看机构怎么说:①中信证券:积极因素正不断积累,预期扭转驱动的行情蓄势待发0000盘前必读丨独董制度重大改革下月实施;年内最大IPO华虹公司今日上市

机构认为,在年内第三个做多窗口期内,政策不断发力、经济不断向好、盈利不断修复是大方向;政策落地速度、市场预期波动、板块轮动交易是小节奏;积极参与地产、科技、能源资源三大产业主题,忽略短期激烈的预期博弈。【财经日历】华虹公司在科创板上市上证科创板100指数正式发布锤子财富2023-08-07 07:36:340000市场押注加息周期将结束,美股有望冲击年内新高?

资金流出压力趋缓,多空大战一触即发?随着银行业风波危机逐步缓解,市场焦点重新转向了美联储货币政策。资金流向显示,此前投资者减持的力度有所缓和,随着市场进一步对加息进行定价,对结束紧缩周期的预期有望成为潜在利多。新财报季已经拉开帷幕,经济压力下的业绩表现将决定短期投资者情绪和市场走向。美联储内部分歧显现锤子财富2023-04-16 19:48:300000《灌篮高手》电影版大卖国语剧版下架 爱奇艺回应因运营调整

对“盈利”的“追求”虽然带来了财务数据的改善,也同时也带来观众体验的下滑。此前,爱奇艺先后通过限制投屏清晰度、会员使用设备数量等方式拉动会员付费业务的发展,并引发网友不满。4月25日,多位微博网友反映,昨日(24日)晚间爱奇艺平台《灌篮高手》国语版下架,页面显示的官方理由是因版权原因。爱奇艺方面对第一财经记者回应称,下架《灌篮高手》国语版是因运营调整。锤子财富2023-04-25 12:16:530000