证券业如何“高质量发展”?券商密集发声,前瞻未来方向

自中央金融工作会议召开以来,为贯彻落实会议精神,证券行业展开了广泛的学习研讨。

近日,证券业协会在官网集中公布了行业学习贯彻中央金融工作会议精神情况。截止目前,已有申万宏源、银河证券、兴业证券、平安证券等10余家券商发声,就当前金融机构面临的挑战以及券商未来发展方向进行解读。

结构性问题凸显,业界建言应对

申万宏源董事长刘健指出,当前全球政治经济环境复杂多变,地缘政治冲突持续发酵,欧美央行快速加息,跨境资金流动日渐频繁,对我国金融工作的开展带来新挑战。

“当前我国金融发展面临的突出问题主要表现为结构性问题。” 刘健表示,在融资结构上,我国仍呈现出明显的间接融资主导的特征,与过往投资驱动的发展模式不同,科创驱动对金融体系服务科技创新的能力和方式提出了新要求,以传统现金流和偿付能力为基础的信贷融资方式,与科创企业早期高研发投入、低现金流的风险特征不相匹配,亟须发挥资本市场利益共享、风险共担的机制,来引导更多社会中长期资金流入科技创新领域。

同时,在金融机构内部,国有金融机构资产占比超过80%,民营及外资金融机构规模明显偏小。要加快培育一流投资银行,持续做大保险资产规模,强化保险资金的社会稳定器的作用,在深化金融国资改革的同时,在持股比例、投资范围及业务牌照审批上给予民营机构和外资机构更多便利,鼓励多元金融机构均衡发展。

他表示,在产品结构上,呈现出明显的以现金和债权类产品为主导的特征。接下来我国要持续加大基础金融产品的供给,推出更多挂钩基础指数的期权或期货品种,为各类衍生品及结构性产品创设提供丰富的基础工具,持续推进标准化、被动型、指数型产品的发展,丰富产品投资策略,更好地满足投资者多元的资产配置需求。

在投资者结构上,截至2022年底,我国个人投资者持股市值占比约为34%,个人投资者交易占比约为70%,信贷结构中个人信贷占比约为34%。他指出,我国金融市场仍呈现出明显的个人投资者主导的特征,要通过丰富金融产品来持续引导居民通过中长期的股债投资获得相对稳定的收益,要在机构化的同时做好个人投资者合法权益的保护。

发挥枢纽功能,打造一流机构

面对当前金融市场诸多挑战,多家券商表示,证券公司作为资本市场的重要参与者,要从提升专业服务能力、创新业务发展方式、防范化解金融风险、加强金融人才队伍建设等多方面发挥资本市场枢纽作用,打造现代一流的金融机构。

首先,要快速提升金融机构的专业能力,更好服务实体经济。刘健表示,要加快引导国内证券公司和投资机构从规模导向向专业导向转型,不断提升投资银行、资产管理、销售交易及财富管理等核心业务的专业服务能力,通过资产定价、产品创设、风险管理及资本运作等基础功能的优化来提升对实体经济的服务能力。

兴业证券指出,要发挥专业所长,助力实体经济高质量发展与居民财富的保值增值。要聚焦服务实体经济和居民财富管理两大中心任务,坚持“集团化办投行”的战略方向,助力提升直接融资比重,支持产业结构优化升级,以差异化服务体系助力民营经济高质量发展。

同时,要积极推进产品与服务创新。国元证券强调,要结合公司优势业务、优势区域、优势产业,大力发展ABS、绿色债、科创债、明珠债、乡村振兴债、公募REITs、可转债远期、收益互换等创新业务,积极推动权益投资非方向转型,大力拓展FICC类复杂创新业务,通过产品与服务创新提升核心竞争力。加强金融科技创新,构建“金融科技 业务”深度融合机制,重点提升财富管理、投行、研究、风控合规的智能化数字化水平,推进数字化转型。

其次,要防范化解金融风险,持续强化机构风险管控能力。刘健认为,要化解中小金融机构、地方债务和房地产三大潜在风险,做好短期风险防控和长期风险化解之间的平衡以及引导金融机构平衡好风险防范与发展之间的关系。其中,要给予金融机构在产品创设、资产定价等方面更多的主动权,完善风险事件问责处理机制,鼓励金融机构不断提升自身专业能力,为市场投资者提供更多的主动风险管理工具,引导金融机构从融资金融向风险金融转变。

渤海证券也指出,要完善全面风险管理体系,对风险早识别、早预警、早暴露、早处置,着力提高风险防范化解的能力和水平。主动创新另类投行等业务手段,积极配合防范化解地方债务风险和实体企业经营风险,帮助企业通过并购、重组、重整等方式进行脱困和转型发展。

另外,多家券商强调要加强金融人才队伍建设。国元证券指出,要重点做好数字化人才队伍建设、投研复合型人才培养、“管理 专业”双通道人才发展体系构建、任职资格条件优化、中层干部选拔、激励约束机制完善等方面工作,全面提升人才工作能力和服务水平,真正把“第一资源”转化为高质量发展的“第一动力”。

刘健认为,一是要打造优秀的监管人才,构建多元化的金融机构领导干部选拔及委派机制。二是要加强金融专业人才队伍建设,打造德才兼备的银行家队伍、投行家队伍、投资经理队伍、风险管理人才队伍及金融管理人才队伍,发挥好上海、香港两大国际金融中心的作用,在高端金融人才定价及流动上获得更多的主动权。

证监会:未来将大力推进投资端改革,吸引中长期资金入市

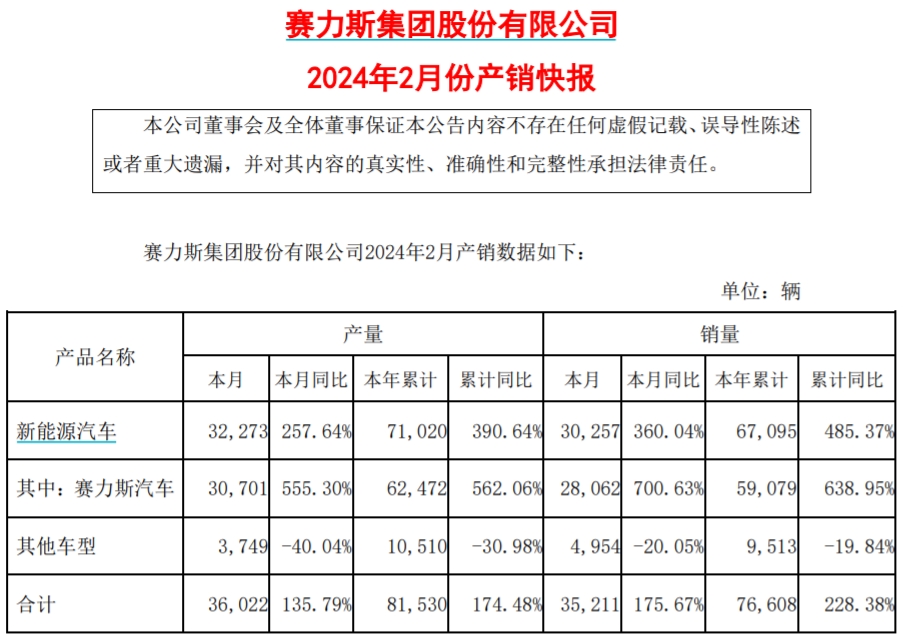

推动打通痛点堵点,引导社保、保险、年金等各类资金配置A股。持续丰富资本市场产品工具,提升投资交易便利性,营造“愿意来、留得住”的市场环境在本次中央金融工作会议上,针对资本市场的工作,会议指出,要优化融资结构,更好发挥资本市场枢纽功能。中国证券监督管理委员会表示,未来将坚持走中国特色金融发展之路,加快建设安全、规范、透明、高效、有活力、有韧性的资本市场。0000赛力斯:2月新能源汽车销量同比增长360%

2024年2月赛力斯新能源汽车产量32273辆,同比增长257.64%;新能源汽车销量30257辆,同比增长360.04%。3月1日,赛力斯发布2月产销快报。数据显示,2024年2月公司新能源汽车产量32273辆,同比增长257.64%;新能源汽车销量30257辆,同比增长360.04%。锤子财富2024-03-01 17:30:580000TikTok控股印尼本地电商平台,重返印尼市场

未来印尼电商局势将呈现怎样的演变,包括阿里、腾讯、字节跳动等中国互联网大厂均将扮演重要角色。通过控股印尼本地电商平台Tokopedia,TikTok电商赶在“双十二”之前重回印尼市场。12月11日,TikTok官方宣布与印尼GoTo集团达成电商战略合作。锤子财富2023-12-11 17:59:040000高价购房、跨省陪读,严控之下仍有人热衷于“高考移民”

一方面是纠纷不断,另一方面,不少省份针对“高考移民”的打击政策也在加强。从小女儿上小学4年级开始,张军已经在西安陪读近5年了。这名来自河南郑州的学生家长,有两个孩子。虽然大儿子今年已经大学毕业,但最终在郑州参加高考后的不理想的录取结果,却让张军一直充满遗憾,“如果当时能早点来(西安)就好了。也不至于连个‘211’都没上成。”0000利柏特涨停收获四连板:在手订单中不涉及“可控核聚变”业务

利柏特公告,公司在手订单中不涉及“可控核聚变”业务。1月4日,利柏特表现强势,截至发稿,股价涨停,报12.63元。该股已收获四个涨停板。利柏特昨晚发布股价异动公告,公司在手订单中不涉及“可控核聚变”业务;公司尚未确认拓烯科技TAMT®拓美特®系列SOOC产品的销售对象,该项业务尚未给公司带来业务收入,预计未来该项业务在公司业务中占比份额较小,不会对公司经营业绩构成重大影响。锤子财富2024-01-04 10:09:400000